供給面學派

供給面學派(英語:Supply-side economics)是宏觀經濟思想[1][2]的一種,認為可以由降低生產(供應)商品和服務的障礙來有效地創造經濟增長。根據供給學派的看法,消費者會從中受益,生產者以更低的價格提供更多的商品和服務;並且,投資和業務擴張會增加對僱員的需求從而創造就業。供給面學派具有代表性的建議是降低邊際稅率和放鬆管制。[3]

「供給面學派」一詞有一段時間被認為是記者裘德·萬尼斯基(Jude Wanniski)1975年所創,但根據羅伯特·D·阿特金森(Robert D. Atkinson)的《供給面的愚蠢》,[4] 「供給面」一詞(「供給面財政主義者」)最早是由尼克遜總統的前經濟顧問赫伯特·斯坦(Herbert Stein)使用,一年後的1976年由裘德·萬尼斯基重複。它的使用隱含着經濟學家羅伯特·蒙代爾和阿瑟·拉弗的思想。供給面學派被評論家喻為涓滴經濟學理論,[5][6][7] 然而實際上涓滴經濟學理論可能並沒有得到任何一位經濟學家的真正支持。[8][9]

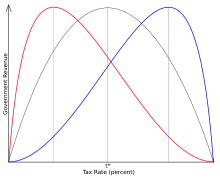

拉弗曲線說明了供給學派經濟學的核心理論,即降低稅率可能帶來更多的稅收收入,這是相對於預期在低稅率下可能得到的收入而言的。因為擺脫過高的稅收體系會產生更多的經濟活動,這將帶來稅收收入增長的機會。[10][11] 不過,拉弗曲線只衡量稅率,而不是稅收負擔,稅收負擔才是稅法變化是否促進或抑制經濟的一個更強的預測指標。[12] 此外,有研究顯示,美國過去幾十年的減稅很少能抵償財政收入損失,且對GDP增長的影響極小。[13]

歷史淵源[編輯]

1970年代供給面經濟學對應於凱恩斯主義經濟政策發展起來,尤其是在1970年代的滯脹中以穩定經濟為目的的需求管理遭遇失敗時。[14] 它吸取了一系列非凱恩斯主義經濟思想,特別是芝加哥學派和新古典主義學派。[15][16] 布魯斯·巴特利特(1970年代的滯脹中)是供給面經濟學的倡導者,將這一學派的思想追溯到哲學家伊本·哈勒敦和大衛·休謨、諷刺作家喬納森·斯威夫特、政治經濟學家亞當·斯密,甚至是美國開國元勛亞歷山大·漢密爾頓。[17]

然而,供給面經濟學作為一種現代現象的獨特之處在於其提供了支持低稅率的論據,且該論據主要基於共同且明顯的工薪階層原因,而不是傳統的意識形態理由。古典自由主義者反對稅收,因為他們反對管制,稅收是最明顯的管制形式。他們的主張是每個人對自己和自己的財產擁有權利,因此稅收是不道德的且合法基礎存在問題的。[18] 另一方面,供給面學派的經濟學家認為所謂的共同利益(即就業機會)為減稅提供了主要的動力。

如同古典經濟學,供給面學派提出,生產或供給是經濟繁榮的關鍵,消費或需求僅僅是次要的結果。這種想法早已在經濟學的薩伊定律被總結為:「一件商品不早不晚,正是在它被創造出那一瞬間,使其他商品的市場能夠負擔起這件商品充分的自身價值。」約翰·梅納德·凱恩斯,凱恩斯主義的創始人,將薩伊定律總結為「供給創造自己的需求。」1930年代他顛倒薩伊定律,宣稱需求創造自己的供給。[19]

1978年,裘德·萬尼斯基發表了《世界運行的方式》(The Way the World Works),他闡述了供給面學派的中心議題,描述1970年代尼克遜任內高稅率累進所得稅制度和美國貨幣政策的失敗。

1983年,阿瑟·拉弗的追隨者經濟學家維克托·坎托(Victor Canto)出版了《供給面經濟學基礎》。[20] 該理論側重邊際稅率對工作激勵和儲蓄的影響,這也會影響到「供給面」或凱恩斯主義者所說的潛在產出的增長。

拉弗曲線[編輯]

拉弗曲線體現了供給面經濟學的基本信條:政府稅收收入在稅率100%和0%時是相同的(都是零),兩者之間存在一個最大化稅收收入的稅率。[22] 供給面學派受到拉弗曲線思想的強烈影響,其宣稱稅率和稅收收入是有區別的,稅率過高或過低都會導致稅收收入低於最大值。供給面學派認為在高稅率的情況下,降低稅率將導致稅收收入增加,或者稅收收入損失小於只依賴之前稅基的靜態預測值。[23]

這導致了供給面學派支持大幅度降低邊際收入和資本利得稅率,以鼓勵資產配置到投資中,從而帶來更多供給。裘德·萬尼斯基和其他許多人主張零資本利得稅。[24][25] 總供給增加會導致總需求增加,「供給面經濟學」得名於此。

而且,在應對通脹,供給面學派支持指數化的邊際所得稅率,因為通貨膨脹在邊際所得稅等級不變時會把工薪階層推入更高的納稅等級;也就是說,因為工資與價格增加以保持購買力不變,所得稅稅級沒有相應調整,因而工薪階層會被推入更高的所得稅等級,但這可能並非稅收政策的意圖。[14]

根據拉弗中心的研究,「起始稅率越高,減稅帶來的供給面刺激就會越大。」[23] 甘迺迪曾將最高邊際稅率從91%減至65%。[26] 雷根曾經將最高邊際稅率從50%減到28%,[27] 而且其任期內的政府財政收入有所增加。[28] 雷根政府與甘迺迪政府用一句古語來解釋這種社會經濟變化,「潮漲眾船高(a rising tide lifts all boats)。」[29]

拉弗曲線僅與實際稅收收入相關,並不會做出稅收收入佔GDP百分比的預測。拉弗曲線表明若稅率過高,降低稅率會使以美元計的總稅收收入可能在短暫下跌後變得更高。因為經濟活動有所增加。稅收收入也有可能降低,或者不變。[23]

財政政策理論[編輯]

供給面經濟學認為稅收增加會減少一國之內經濟參與者之間的經濟活動,並且阻礙投資。稅收起到了一種貿易壁壘或關稅的作用,導致經濟參與者採取更低效率的手段滿足自己的需求。因此,較高的稅收會導致降低專業化水平和經濟效率。據說拉弗曲線表達了這一想法。 (Case & Fair, 1999: 780, 781).

對於供給面理論而言至關重要的是擴大自由貿易和資本的自由流動。自由的資本流動加上古典理論中的比較優勢,往往能使經濟擴張。降低稅收對貿易的壁壘為國內經濟提供了來自低關稅壁壘的國際經濟優勢。

供給面學派的經濟學家很少提及減稅對財政赤字的影響,有時會引用羅伯特·巴羅指出理性的經濟人將購買足夠數額的債券以降低長期利率。[31] 反之,批評者認為標準匯率理論預測高財政赤字國家的貨幣會貶值,並最終「擠出」私人投資。

蒙代爾認為「財政紀律是習得的行為。」換一種說法就是,持續財政赤字導致的不利結果最終會迫使政府減少支出,使之與收入水平相符。這一觀點也被維克多·坎托(Victor Canto)所提倡。

核心問題在於降低投資部門的流動性收益的那一點:是否存在這樣一點能使額外的貨幣去「 推繩子 」(pushing on a string)?對於供給面學派的經濟學家來說,資源從消費轉移到私人投資,特別是從公共投資到私人投資的重新配置,總能帶來更好的經濟結果。

但是,在標準的貨幣主義和凱恩斯理論中,存在一點,在此處資產價格上漲將不會帶來新增供給。投資需求超過潛在的投資供給會導致資產價格膨脹,或者說泡沫。這一點存在與否以及其應存在於何處,是供給面經濟學功效的重要問題。

對稅收收入的影響[編輯]

許多供給面學派的早期支持者認為,經濟增長的幅度將會足夠顯著,以至於從一個高速增長的經濟中得來的政府收入增加,足以完全補償減稅的短期成本,而且減稅事實上有可能使總收入增加。[22] 然而一些經濟學家指出事實上財政收入佔GDP的比例在雷根任期內有所下降。[32]

雖然「供給面經濟學」可能是後來得名的,這種想法卻在1920年代進行過實驗。所得稅率在20年代初被削減過幾次,總體上將平均稅率減少近半。雖然主張減稅者聲稱減稅將增加稅收收入,但這並沒有發生。所得稅收入沒有達到甚至接近過1920年的水平,直到1941年稅率恢復到1920年水平。[33][34]

一些當代經濟學家並不認為供給面經濟學是站得住腳的經濟理論,艾倫·布林德(Alan Blinder)在2006年的教科書中稱它是「命運多舛」而且可能有些「愚蠢的」學派。 [35] 格里高利·曼昆,喬治·W·布殊總統的經濟顧問委員會前主席,在他經濟學入門教科書的早期版本中同樣對該學派進行了尖銳的批評。[36] 在1992年哈佛國際評論的文章里,詹姆斯·托賓(James Tobin)寫道:「減稅政策實際上會增加稅收收入的想法應該被嘲笑......」[37]

供給面經濟學的極端承諾沒有實現。雷根總統認為,由於拉弗曲線描繪的效果,政府能夠維持開支,降低稅率,並且平衡預算。情況並非如此。政府收入比起沒有減稅時所能獲得的收入大幅下滑。

– Karl Case & Ray Fair, Principles of Economics (2007), p. 695.[38]

供給面學派的支持者 Trabandt 和 Uhlig 認為,「靜態評價會高估削減勞動和資本稅收導致的稅收收入損失」,[39] 而「動態評價」是減稅效果更好的評價指標。為了應對這些批評,2003年國會預算辦公室進行了由供給面學派倡導者主張的對於減稅的動態評價分析;研究使用的九個模型中有兩個預測未來十年內減稅會使財政赤字大為改善,而其他七個模型沒有得出這一結論。[40]

美國貨幣和財政經驗[編輯]

供給面學派經濟學家尋求降低資本形成的邊際稅率和經濟增長之間的因果關係。1960年以來供給面經濟學的歷史具有以下關鍵轉折點:

雷根經濟學[編輯]

朗奴·列根使供給面經濟學成為家喻戶曉的短語,並承諾全面削減所得稅率以及更大幅度地減少資本利得稅率。(Case & Fair, 1999: 781, 782)

在1980年共和黨總統候選人提名的競爭中,老布殊將雷根的供給面政策嘲弄為「巫術經濟學」。不過,後來他似乎也口頭承諾過這些政策以獲得1988年共和黨提名,一些人推測他在1992年競選連任中失敗是因為允許稅收增加。(見:「聽好了,不加稅」。)

在美國,評論者經常將供給面經濟學與雷根經濟學等而視之。朗奴·列根的財政政策主要基於供給面經濟學。雷根1980年的總統競選中,核心的經濟問題在於兩位數的通脹,雷根將之形容為「過多的美元追逐過少的商品」。貨幣緊縮、經濟衰退和裁員等治理方法會帶來生產和財富的損失。比起那些常用方法,他承諾以漸進且無痛的方式來對抗通脹,即「生產出我們的出路」(producing our way out of it)。[41]

美聯儲主席保羅·沃爾克從早期的貨幣主義政策開始轉向緊縮貨幣的政策,降低經濟體系內貨幣供應增速來改變通脹心理和消除通脹預期。[42] 因此,供給面學派認為,「雷根經濟學」只是部分基於供給面經濟學。然而,雷根任內國會通過一項五年內減稅7490億的計劃。其結果是,傑森·希莫威茨(Jason Hymowitz)將雷根——和傑克·肯普一起——稱為供給面經濟學的偉大倡導者,不斷稱讚他的領導。[43]

對「雷根經濟學」的批評稱它的收益並沒有供給面學派承諾的那樣誇張。克魯格曼後來總結了這種情況:「當朗奴·列根當選,供給面學派獲得機會嘗試自己的想法。不幸的是,他們失敗了。」雖然他讚揚供給面經濟學比他所稱的「讓經濟變成廢墟」的貨幣主義更成功,他還是表示供給面經濟學產生的結果遠遠小於它所承諾的,將供給面理論描述為「免費午餐」。[44]

克魯格曼和其他批評者指出雷根政府財政赤字的增加,正是拉弗曲線錯誤的證明。供給面學派的倡導者聲稱,稅收收入增加,但支出增長更快。他們通常指的是總稅收收入,[45] 雖然所得稅率被削減但其他稅收,特別是工資稅卻明顯上升。[46] 該表也沒有考慮通貨膨脹。例如,稅收收入從1984年的6006億增加到1984年的6665億,有260億是由於通貨膨脹,183億來自企業稅和214億來自社會保險收入(主要是FICA稅)。[47]

以不變美元計算的所得稅收入那一年減少了27.7億美元。供給面學派沒有合理地扣除FICA稅稅收收入的增加,因為在1983年FICA稅稅率從6.7%提高到7%,上限增加了2100美元。對於個體經營者,FICA稅率從9.35%增加到14%。[48] FICA稅率在整個裏根任期上升,1988年升至7.51%,上限在雷根的兩屆總統任期里提高了61%。對工薪階層的增稅,加上通貨膨脹,是1980年代初收入增長的來源。[49]

一些供給面學派的批評者聲稱,降低稅收來增加稅收收入的觀點是用來「耗盡」政府收入的幌子,是希望減稅帶來政府支出的相應下降。然而,支出方面的狀況並非如此;保羅·薩繆爾森稱這種觀點為「絛蟲理論——認為去掉絛蟲的辦法是刺傷你病人的胃」。[50]

供給面學派支持者如萬尼斯基反駁說,因為這一理由支持供給面學派稅收政策的社會和財政保守主義者是被誤導並且沒有理解拉弗曲線。[51]

「供給面經濟學」一詞的意義經常在兩種含義之間出現混淆,前者是拉弗曲線的相關理念,後者是降低稅率可以增加稅收的想法。但是,許多供給面經濟學家懷疑後者,但依然支持減稅的總方針。經濟學家格雷戈里·曼昆在其教科書《宏觀經濟學原理》第三版「騙子與怪人」部分中,用「曇花一現經濟學」(fad economics)一詞形容削減稅率能增加稅收的想法:

曇花一現經濟學的一個例子發生在1980年,一小群經濟學家勸說總統候選人朗奴·列根,說全面削減所得稅率將增加稅收收入。他們認為如果人們能保留其收入的較高比例,就會工作更加努力,以賺取更多的收入。儘管稅率較低,稅收收入將增加。幾乎所有職業經濟學家,包括大多數支持雷根提議的學者,都認為這一結果太過樂觀了。較低的稅率可能鼓勵人們更努力地工作,這額外的努力將一定程度上抵消降低稅率的直接影響,但沒有可信的證據表明,工作努力會上升得足夠大,以導致低稅率下稅收收入的增加。……那些嘗試流行的節食計劃的人損害自己的健康,卻很少能實現他們所期望永久減輕體重。同樣,當政客依靠騙子和怪人的建議,他們也很少能得到他們期待的良好效果。雷根當選後,國會批准了雷根倡導的削減稅率,但減稅沒有導致稅收收入上升。[52][53]

2000年以來的研究[編輯]

2003年,艾倫·穆雷(Alan Murray)是CNBC華盛頓分部主管和電視節目資本報告的合作主持人。當時國會預算辦公室(CBO)進行了廣泛的建模預測顯示具體減稅產生的收入增加效果,用他的話說,會「相對較小」。此後他宣佈對供給面經濟學的辯論已經「伴隨着嗚咽聲」結束。[40] 穆雷還暗示, 丹·克里平(Dan Crippen)可能已經失去再次被任命為CBO動態評分問題負責人的機會。

在布殊總統簽署2003年減稅政策之前,對經濟政策研究所 (Economic Policy Institute,EPI)發佈十位諾貝爾獎得主簽署的聲明,「經濟學家反對布殊減稅聲明」,其中指出:

批准這些減稅措施將惡化長期預算前景,增加這個國家的預期長期的赤字。財政狀況惡化將降低政府為社會保險、醫療保障以及學校、衛生、基礎設施和基礎研究投資進行融資的能力。而且,提議的減稅政策將產生更嚴重的稅後收入不平等。[55]

諾貝爾經濟學獎得主米爾頓·弗里德曼承認減稅措施將減少稅收收入,並導致難以忍受的赤字,但他支持減稅作為一種約束聯邦開支的手段。[56] 弗里德曼將減少政府稅收描述為「削減他們的津貼」。

布殊減稅[編輯]

經濟政策研究所後來對布殊減稅政策的分析稱,布殊減稅沒能促進增長,因為所有宏觀經濟增長指標,除了房地產市場,都遠低於2001到2005年經濟周期的平均水平。這些批評者認為,布殊減稅僅僅是剝奪政府收入,增加赤字,惡化稅後收入差距而已。[57] 不過EPI報告的發佈之後,增長依然強勁,新的數據使報告結論出現爭議。布殊政府指出,GDP和整體就業數字的持續增長周期,增加了個人收入和減少了政府赤字。[58] 然而,布殊政府的觀點發表於2008年金融危機前夕。

2012的美國納稅人救助法(American Taxpayer Relief Act,ATRA)推出之前,CBO估計布殊減稅的到期相比於目前政策將使收入提高8230億美元,還本付息時會節省9500億美元(佔GDP的0.5%)。ATRA永久性延長了布殊對收入低於400,000美元家庭的減稅。[59]

美國2001年和2003年減稅政策的結果是喜憂參半。結果表明稅收收入暫時下降,後來由於經濟增長而恢復。在這種分析中,很難辨別稅收收入減少的原因,因為2001年互聯網泡沫破滅。2000財年聯邦總收入為2.025萬億美元(通貨膨脹調整後美元)。[60]

2001年,布殊總統簽署了2001年經濟增長與稅收減免協調法案。沒有等到新財年開始,所得稅率的降低開始於2001年7月1日。此外,退稅支票被送到每一個10月1日前提交2000年所得稅納稅申報表的人那裏,10月1日新財年開始。[61] 2001財政年度聯邦收入為1.946萬億美元,比2000財年低790億美元。更多的2001年稅收減免在2002財年初生效,包括房地產、退休和教育儲蓄減稅。[62] 2002財年聯邦收入為1.777萬億美元,比2000財年低2470億美元。

2003年,布殊總統簽署了2003年就業和增長減稅調節法案。迅速降低了所得稅率,並發出退稅支票(沒有等到新財年)。 [63] 2003財年聯邦收入為1.665萬億美元,比2000財年低3600億美元。2004財年聯邦收入為1.707萬億,比2000財年低3180億。2005財年聯邦收入為1.888萬億,比2000財年低1370億,但到2006年收入已經完全恢復(以通脹調整後美元計算),收入為2.037萬億,比2000財年高120億。2001-2005財年聯邦收入累計比2000財年低1.142萬億美元,這一金額預計到2011年恢復,2012年收入預計超過2000年4000億。

來自不同稅收的聯邦收入被削減、持平或增加。例如,社會安全保險稅率保持不變,而適用該稅的最高收入每年都在提高,導致那些更高收入的人比以前納稅更多。[64] 社會保障稅收入逐年增加。一些稅種的稅率保持不變或增加,計算時將之包括在內的稅收會掩蓋稅率下降的稅種收入的下降幅度。所得稅率降低,2001到2005年所得稅收入與2000財年水平相比逐年減少,收入累計減少6400億(按名義美元計算)。

但是,到2006年,收入超過2000年水平。同樣企業所得稅率被削減,2001到2004財年收入均低於2000財年水平。但是,到2005年,通脹調整後的收入超過2000年收入的20%,到2006年高出近50%。由於減稅發生在股市暴跌後,其影響也與經濟衰退和9·11事件處於同一時代,還不清楚政府收入的暫時減少是減稅的結果,還是影響經濟的其他因素所導致。

2006年,CBO發佈一項題為「總統減稅永久延長的動態分析」的研究。[65] 這項研究發現,在可能的最佳情況下,永久減稅將使經濟「長期內」增長0.7%。因為「長期」未被定義,一些評論家[66] 建議應採用20年,這會使全年最佳情況下的GDP增長等於0.04%。最佳情況下的增長仍不足以抵消減稅的成本。之前CBO官方估計減稅成本是等價於GDP的1.4%的稅收收入。根據這項研究,在最佳的增長情況下,減稅成本仍與GDP的1.27%相當。[66]

這項研究受到許多經濟學家批評,包括哈佛大學經濟學教授格里高利·曼昆,其指出CBO使用的收入加權補償勞動供給彈性很低。[67] 在發表於公共經濟學期刊的論文中,曼昆和Matthew Weinzierl指出,目前的經濟研究對勞動供給彈性適宜的取值在0.5左右,[68] 但曼昆博士也表示,「很不幸,關於這一問題的學術文獻還遠遠沒有定論。」

國際貨幣基金組織2008年的一篇工作論文表示「勞動供給的極小變化會使拉弗曲線上升」但「勞動供給變化不會導致拉弗效應」。[69] 這與拉弗曲線的解釋相反,拉弗曲線中稅收收入增加被認為是勞動供給增加的結果。[70] 相反,他們提出拉弗效應的作用機制是「稅率降低通過改善稅收遵從來增加收入。」該研究特別檢驗了逃稅率相對較高的俄羅斯的情況。這個案例中他們的稅收遵從模型帶來了顯著收入增加:

以俄羅斯為例說明減稅對稅收收入的潛在效果。俄羅斯推出統一為13%的個人所得稅稅率,以取代之前12%、20%和30%的三級稅率(詳情見Ivanova, Keen and Klemm, 2005)。免稅收入也有所增加,進一步降低了稅負。同時社會稅改革實施,針對大多數納稅人的稅率被大幅削減。但是,個人所得稅(PIT)收入顯著上升:在第二年名義收入上升26%,實際收入上升46%。更有意思的PIT收入已從佔GDP的比例從2.4%上升到2.9%——相對於GDP增加了20%以上。第二年PIT的收入持續提高到3.3%,相對於GDP上漲14%。[69]

2003年,有一項國會預算辦公室的研究旨在預測目前提出的減稅政策能否增加收入。該研究採用供給面學派支持的動態評價模型,並由供給面學派支持者進行。大多數應用模型預測提出的減稅措施將不會增加收入。[40]

批評[編輯]

大衛·哈珀聲稱,一些經濟學家將該理論斥為「沒有什麼特別新穎或具有爭議的,只是古典經濟學的最新觀點。」[72]

在2012年,大多數接受調查的經濟學家拒絕將拉弗曲線的觀點應用於當時中期的美國聯邦所得稅,觀點假定通過削減稅率會增加稅收收入。當被問及「現在削減聯邦所得稅率能否帶來足夠的稅收收入以使總稅收收入五年內高於不減稅時」,受調查的芝加哥大學經濟學家無一人同意。35%贊同「現在削減美國的聯邦所得稅稅率五年內會使GDP比不減稅時更高。」[73]

對供給面政策的批評強調聯邦財政赤字和經常賬戶赤字增加,收入不平等加劇和促進經濟增長政策的失敗。[74]

2006年華盛頓郵報的塞巴斯蒂安·馬拉比(Sebastian Mallaby)引述喬治·W·布殊、迪克·切尼、比爾·弗利斯特、查克·葛雷斯利和里克·桑托勒姆對布殊政府減稅政策影響的錯誤表述。[75] 2007年1月3日,布殊寫了一篇文章稱「我們的減稅已經促成了強勁的經濟增長和創紀錄的財政收入,這也是事實。」 [76] 2003至2004年擔任布殊經濟顧問委員會首席經濟學家的 Andrew Samwick 對此回應稱:

你是聰明人。你知道這些減稅沒有促成創紀錄的財政收入。你知道如何才能建立因果關係。你知道減稅最初效果是降低稅收收入。我們都同意稅收收入的減少最終會比最初影響小,因為較低的稅率鼓勵更多的經濟活動,從而擴大稅基。沒有哪個仔細考慮過的人相信這種抵消會大過減稅的最初效果。沒有一個會。[77]

在國會預算辦公室 (CBO)估計,將布殊2001-2003年減稅政策的延長到2010年會在未來十年增加1.8萬億美元的赤字。 [78] 2005年國會預算辦公室還完成了一項研究,假定減少10%的所得稅進行分析,結論認為在不同情況下會存在極小的對收入損失的抵消。換言之,赤字最初五年的增量會與減稅額幾乎相同,此後反饋收入有限。[79]

偶爾會有政客宣稱,減稅會增加政府收入(例如2010年7月的 Mitch McConnell [80]),但批評者反駁說,拉弗曲線只是反映了這樣一個假設,只有在稅率峰值的右邊削減稅率才會增加收入,在稅率峰值的左邊削減稅率會減少收入。因此,他們認為,從減稅(見上段)引起的赤字增加表明過去的稅率處於峰值的左側。[80]

稅收制度的範式是獎勵投資而非消費,這一點為各政治派別所接受,自1982年以來沒有基於供給面經濟學的計劃有任何機會獲得通過而成為法律(1993年的克林頓增稅除外)。1986年,稅收改革開始起草,蒙代爾稱之為「供給面革命的完成」。它包含增加工資稅,降低最高邊際稅率,以及增加資本利得稅。它與抵押貸款利息扣除以及州稅的累退效果相結合,產生了接近單一稅的效果。蒙代爾和拉弗等支持者指出股市大幅上漲是減稅成效的標誌,但他們也評論資本利得的高漲帶來的麻煩可能超出它的價值。

削減邊際稅率也被視為使富人受益,如保羅·克魯格曼的評論者認為這是由政治非經濟動機所驅動。[81]

這套獨特的愚蠢想法名為「供給面經濟學」,是一種古怪信條,如果其不受編輯{?}和富人的青睞就不會有任何影響。[82]

經濟學家約翰·肯尼思·加爾布雷思寫道,「戴維·斯托克曼先生曾說,供給面經濟學僅僅是涓滴式經濟政策的偽裝——古老且欠優雅的一代稱之為馬和麻雀理論:如果你餵給馬足夠多的燕麥,有些燕麥就會掉在路面上給麻雀吃。(If you feed the horse enough oats there is more chance that some will pass through to the road for the sparrows.)」[83]

參見[編輯]

註釋和參考[編輯]

- ^ Neva Goodwin; Jonathan M. Harris; Julie A. Nelson; Brian Roach; Mariano Torras. Principles of Economics in Context. Routledge. 4 March 2015: 286 [2016-07-16]. ISBN 978-1-317-46217-0. (原始內容存檔於2023-10-31).

supply-side-economics: the macroeconomic theory [...]

- ^ Dwivedi. Macroeconomics, 3E. Tata McGraw-Hill Education. 2010: 372 [2016-07-16]. ISBN 978-0-07-009145-0. (原始內容存檔於2023-10-31).

The supply-side economics is the most recent macroeconomic thought.

- ^ Wanniski, Jude. The Way the World Works: How Economies Fail—and Succeed. New York: Basic Books. 1978. ISBN 0-465-09095-8.

- ^ Atkinson, Robert D. Supply-side Follies: Why Conservative Economics Fails, Liberal Economics Falters, and Innovation Economics Is the Answer. Lanham: Rowman & Littlefield, 2006. p. 50. Print.

- ^ Martin, Douglas. Jude Wanniski, 69, Journalist Who Coined the Term 'Supply-Side Economics,' Dies. New York Times. 2005-08-31. (原始內容存檔於2019-12-10).

- ^ Amadeo, Kimberly. Trickle-Down Economics and Its Effects. IAC/Interactive Corp. [12 November 2012]. (原始內容存檔於2016-05-03).

- ^ Duncan Watts. Dictionary of American Government and Politics. Edinburgh University Press. 31 January 2010: 299. ISBN 978-0-7486-3502-3.

Trickle-down economics refers to the economics theory which states [...]

- ^ Why attack ‘trickle-down economics?’ It doesn’t exist – and never has done. [2016-07-16]. (原始內容存檔於2015-11-22).

- ^ Sowell, Thomas. "Trickle Down" Theory and "Tax Cuts for the Rich" (PDF). Hoover Institution Press. Sep 20, 2012 [2015-10-19]. (原始內容存檔 (PDF)於2012-09-24).

[footnote two says:] Some years ago, in my syndicated column, I challenged anyone to name any economist, of any school of thought, who had actually advocated a 'trickle down' theory. No one quoted any economist, politician or person in any other walk of life who had ever advocated such a theory, even though many readers named someone who claimed that someone else had advocated it, without being able to quote anything actually said by that someone else.

- ^ Papava, Vladimer. Theoretical Foundations of the Laffer Curve (PDF). Bulletin of the Georgian National Academy of Sciences. October 2008, 2 (4): 164 [7 October 2015]. (原始內容 (PDF)存檔於2015-10-17).

- ^ "The Laffer Curve," (頁面存檔備份,存於互聯網檔案館) The Laffer Center, laffercenter.com

- ^ Holter; et al. How Does Tax Progressivity and Household Heterogeneity Affect Laffer Curves? (PDF). Penn Institute for Economic Research. Centre for Economic Policy Research. November 2014 [29 July 2015]. (原始內容 (PDF)存檔於2015-09-26).

- ^ A review of the economic research on the effects of raising ordinary income tax rates, [2016-07-16], (原始內容存檔於2021-09-29)

Do Tax Cuts Increase Revenue?, 2016-07-16 [2016-07-16], (原始內容存檔於2016-07-12)

Tax Cuts: Myths and Realities, [2016-07-16], (原始內容存檔於2021-12-16)

Treasury Dynamic Scoring Analysis Refutes Claims by Supporters of the Tax Cuts, [2016-07-16], (原始內容存檔於2021-06-14)

Tax Cuts Still Don’t Pay for Themselves, [2016-07-16], (原始內容存檔於2021-11-01)

Effects of Income Tax Changes on Economic Growth (PDF), [2016-07-16], (原始內容存檔 (PDF)於2016-03-27) - ^ 14.0 14.1 Case, Karl E. & Fair, Ray C. (1999). Principles of Economics (5th ed.), p. 780. Prentice-Hall. ISBN 0-13-961905-4.

- ^ 存档副本. [2016-07-16]. (原始內容存檔於2020-06-02).

- ^ 存档副本. [2016-07-16]. (原始內容存檔於2020-06-02).

- ^ Bartlett, Bruce. Supply-Side Economics: "Voodoo Economics" or Lasting Contribution? (PDF). Laffer Associates: Supply-Side Investment Research. [2008-11-17]. (原始內容存檔 (PDF)於2017-10-13).

- ^ Gray, pp. 26–27 Liberalism. Minneapolis: University of Minnesota Press, 1995. ISBN 0-8166-2801-7

- ^ Malabre, Jr., Alfred L. (1994). Lost Prophets: An Insider's History of the Modern Economists, p. 182. Harvard Business School Press. ISBN 0-87584-441-3.

- ^ Canto, Victor. The Foundations of Supply-Side Economics. 1983. [失效連結]

- ^ Laffer, Arthur. The Laffer Curve, Past, Present and Future.. Heritage Foundation. 2004-06-01 [2007-12-11]. (原始內容存檔於2007-12-01).

- ^ 22.0 22.1 Bartlett, Bruce. How Supply-Side Economics Trickled Down. New York Times. 2007-04-06. (原始內容存檔於2019-09-06).

- ^ 23.0 23.1 23.2 The Laffer Curve (頁面存檔備份,存於互聯網檔案館) The Laffer Center

- ^ Wanniski, Jude "Taxing Capital Gains (頁面存檔備份,存於互聯網檔案館)"

- ^ Alan Reynolds. Capital gains tax: Analysis of reform options for Australia (PDF). Hudson Institute. July 1999 [2005-07-18]. (原始內容 (PDF)存檔於2005-07-18).

- ^ Jesse Gordon. OnTheIssues FactCheck: JFK lowered top income tax rate from 91% to 65%. OnTheIssues.org. Dec 2012 [2013-11-18]. (原始內容存檔於2022-01-27).

- ^ Jesse Gordon. OnTheIssues citation of "For the Record", by Donald Regan, p.284-285. OnTheIssues.org. May 1988 [2013-11-18]. (原始內容存檔於2021-04-28).

- ^ GPO, US Government Printing Office, Federal revenue, Table 2.1 - Receipts by Source: 1934–2016 存档副本. [September 26, 2014]. (原始內容存檔於2014-12-13).

- ^ Bouchard, Mike. A Rising Tide Lifts all Boats. townhall.com. 12 September 2006 [2017-06-19]. (原始內容存檔於2011-06-11).

- ^ Taxes and the Economy: An Economic Analysis of the Top Tax Rates Since 1945 (PDF). The Wall Street Journal. [2016-07-16]. (原始內容存檔 (PDF)於2021-09-19).

- ^ Reynolds, Alan. The "Conventional" Hypothesis: Deficit Estimates, Savings Rates, Twin Deficits and Yield Curves (PDF). Cato Institute. [2010-10-19]. (原始內容 (PDF)存檔於2009-08-06).

- ^ Chait, J. The Big Con: How Washington Got Hoodwinked and Hijacked by Crackpot Economics. Boston: Houghton Mifflin. 2007. ISBN 0-618-68540-5.

- ^ Time Series Chart of Federal Income Taxes (頁面存檔備份,存於互聯網檔案館) 1910-2010

- ^ Ninety Years of Individual Income and Tax Statistics, 1916-2005 (PDF). [2016-07-16]. (原始內容存檔 (PDF)於2013-01-15).

- ^ Blinder, A. S. Can fiscal policy improve macro-stabilization. Kopcke, E.; Tootell, G. M. B.; Triest, R. K. (編). The macroeconomics of fiscal policy. Cambridge, MA: MIT Press. 2006: 23–62. ISBN 0-262-11295-7.

- ^ Quote from Mankiw with source in Bartels, L. M. Unequal democracy: The political-economy of the new gilded age. Princeton, NJ: Princeton University Press. 2008. ISBN 978-0-691-13663-9.

- ^ Tobin, J. Voodoo curse. Harvard International Review. 1992, 14 (4): 10.

- ^ Case, K. E.; Fair, R. C. Principles of Economics 8th. Upper Saddle Rive, NJ: Prentice Hall. 2007. ISBN 0-13-228914-8.

- ^ Microsoft Word – SFB DP Frontpage.doc (PDF). [2016-07-16]. (原始內容存檔 (PDF)於2016-05-12).

- ^ 40.0 40.1 40.2 `Dynamic' Scoring Finally Ends Debate On Taxes, Revenue. By Alan Murray. Wall Street Journal. (Eastern edition). New York, N.Y.: April 1, 2003. pg. A.4

- ^ Case & Fair, p. 781, 782.

- ^ Malabre, Jr., pp. 170–171.

- ^ Malabre, Jr., p. 188.

- ^ Malabre, Jr., p. 195.

- ^ Table 1, Historical budget data (PDF). Congressional Budget Office. [2010-07-13]. (原始內容 (PDF)存檔於2007-11-01).

- ^ Tax simplification simplified. Tax Policy Centre. [2007-06-28]. (原始內容存檔於2007-10-24).

- ^ Federal Government Finances and Employment 1990 (頁面存檔備份,存於互聯網檔案館) – US Census Bureau

- ^ Annual maximum taxable earnings and contribution rates (頁面存檔備份,存於互聯網檔案館) – Social Security Administration

- ^ The Reagan Tax Cuts: Lessons for Tax Reform (頁面存檔備份,存於互聯網檔案館) – Joint Economic Committee

- ^ Malabre, Jr., pp. 197–198.

- ^ Stoking the Beast (頁面存檔備份,存於互聯網檔案館) – Jonathan Rauch

- ^ Scheiber, Noam. Can Greg Mankiw Survive Politics?. The New Republic. 2004-04-08. (原始內容存檔於2008-04-23).

- ^ Moore, Stephen. Think Twice About Gregory Mankiw. National Review. 2003-02-28. (原始內容存檔於2009-04-10).

- ^ Tax Cuts for Job Creators. The New York Times. 2012-10-19 [2016-07-16]. (原始內容存檔於2021-10-09).

- ^ Economists' statement opposing the Bush tax cuts (2003). [2016-07-16]. (原始內容存檔於2008-12-06).

- ^ "What Every American Wants" by Milton Friedman

- ^ The boom that wasn't. [2007-11-30]. (原始內容存檔於2007-12-29).

- ^ Fact Sheet: October 2007 Marks Record 50th Consecutive Month of Job Growth. [2016-07-16]. (原始內容存檔於2021-03-18).

- ^ 存档副本. [2016-07-16]. (原始內容存檔於2021-09-29).

- ^ Historical Budget Tables, Budget of the United States Government, Fiscal Year 2008(page 26) (PDF). [2010-12-31]. (原始內容 (PDF)存檔於2010-06-28).

- ^ Overview of the Tax Cut. [2016-07-16]. (原始內容存檔於2016-04-18).

- ^ The 2001 Tax Cut. [2008-01-08]. (原始內容存檔於2007-08-03).

- ^ Details of the Bush 2003 Tax Cut Plan. [2016-07-16]. (原始內容存檔於2016-03-04).

- ^ Contribution and Benefit Base. [2016-07-16]. (原始內容存檔於2022-01-27).

- ^ Microsoft Word – treasury dyn anal report jul 24 10am II FINAL.doc (PDF). [2007-07-10]. (原始內容 (PDF)存檔於2007-07-14).

- ^ 66.0 66.1 Treasury Dynamic Scoring Analysis Refutes Claims by Supporters of the Tax Cuts, revised 8/24/06. [2016-07-16]. (原始內容存檔於2009-02-01).

- ^ Greg Mankiw's Blog: CBO on Supply-side Economics. [2016-07-16]. (原始內容存檔於2021-12-21).

- ^ Journal of Public Economics : Dynamic scoring: A back-of-the-envelope guide. ScienceDirect. [2009-12-03]. (原始內容存檔於2019-02-19).

- ^ 69.0 69.1 Papp, TK & Takáts, E. Tax rate cuts and tax compliance—the Laffer curve revisited (PDF). IMF Working Paper. [2016-07-16]. (原始內容存檔 (PDF)於2022-01-26).

- ^ See p. 5: "Contradicting the traditional labor supply based explanation of the Laffer effect, measures of labor supply remained mostly unchanged."

- ^ Optimal Taxation of Top Labor Incomes: A Tale of Three Elasticities (頁面存檔備份,存於互聯網檔案館) Thomas Piketty, Emmanuel Saez, Stefanie Stantcheva, NBER, Nov., 2011

- ^ Harper, David. Understanding Supply-Side Economics. [2016-07-16]. (原始內容存檔於2022-01-29).

- ^ Laffer Curve. IMG Forum. University of Chicago Booth School of Business. [15 June 2015]. (原始內容存檔於2022-01-09).

- ^ Gale, W. G. & Orszag, P. R. Bush's Tax Plan Slashes Growth. The Brookings Institution. 2003-05-09 [2007-10-23]. (原始內容存檔於2016-05-03).

- ^ Mallaby, Sebastian. The Return Of Voodoo Economics. Washington Post. 2006-05-15. (原始內容存檔於2021-09-04).

- ^ Bush, George W. What the Congress Can Do for America. Wall Street Journal. 2007-01-03. (原始內容存檔於2009-12-24).

- ^ Vox Baby: A New Year's Plea. (原始內容存檔於2021-10-09).

- ^ Analysis of President's Budget Table 1-3 Page 6 (PDF). [2016-07-16]. (原始內容存檔 (PDF)於2012-02-12).

- ^ CBO Study Grey Box Page 1 (PDF). [2016-07-16]. (原始內容存檔 (PDF)於2012-01-12).

- ^ 80.0 80.1 Montopoli, Brian. GOP Argues Tax Cuts Increase Government Revenue. CBS News. 2010-07-14 [2016-07-16]. (原始內容存檔於2013-10-10).

- ^ Krugman, Paul. The Tax Cut Zombies. New York Times. 2005-12-23. (原始內容存檔於2021-10-30).

- ^ Krugman, Paul R. The Return Of Depression Economics And The Crisis Of 2008. W.W. Norton ISBN 978-0-393-07101-6. 2009: 192.

- ^ Galbraith, John Kenneth. Recession Economics. New York Review of Books. 1982-02-04.

外部連結[編輯]

- Gwartney, James D. Supply-Side Economics. David R. Henderson (編). Concise Encyclopedia of Economics 2nd. Indianapolis: Library of Economics and Liberty. 2008 [2012-10-23]. ISBN 978-0865976658. OCLC 237794267. (原始內容存檔於2022-01-09).

- The Logic of the Laffer Curve

- Portion of Mundell's Nobel Prize Lecture (awarded for unrelated work in optimum currency area) claiming that Supply Side Economics was responsible for growth, price stability and the collapse of the Soviet Union.

- Supply Side Library. A collection of essays and studies by Robert Mundell, Paul Craig Roberts, Stephen Entin and Alan Reynolds.

- SSU Summer Session Lesson #8 A Supply-Side History from wanniski.com

| ||||||||||||||||||||||||||||||||||||||||||||

| |||||||||||||||||||||||||||

| |||||||||||||||||