沃伦·巴菲特

| 沃伦·巴菲特 Warren Buffett | |

|---|---|

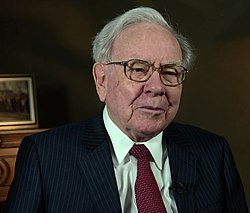

2015年的巴菲特 | |

| 英文名 | Warren Edward Buffett |

| 性别 | 男 |

| 出生 | 1930年8月30日 |

| 母校 | 宾夕法尼亚大学 内布拉斯加大学林肯分校 哥伦比亚大学 |

| 职业 | 伯克希尔·哈撒韦董事长兼首席执行官 |

| 活跃时期 | 1976年至今 |

| 薪金 | US$100,000[1] |

| 净资产 | ▲ 850億美元[2] (2020年5月) |

| 政党 | 民主党 |

| 配偶 | 苏珊·汤普森 (1952年结婚—2004年丧偶) 阿斯特丽德·蒙克斯(Astrid Menks)(2006年结婚) |

| 儿女 | 蘇珊·愛麗絲·巴菲特 霍華德·格拉漢·巴菲特 彼得·巴菲特 |

| 签名 | |

華倫·愛德華·巴菲特(英語:Warren Edward Buffett,/ˈbʌfɪt/ BUF-it;1930年8月30日—),出生於美國內布拉斯加州的奧馬哈,美國投資家、企業家及慈善家,被譽為世界上最成功的投資者。巴菲特是波克夏·哈薩威公司的最大股東、董事長及行政總裁。在2008年全球富豪排名第一,2017年第2。根據彭博數據顯示,巴菲特個人持有29.5萬股巴郡A股、7.9萬股巴郡B股存利現金。由於巴菲特投資股票的眼光獨到又奇特,信奉所謂「價值投資法」,投資哪種產業的股票該產業就會走紅。因此巴菲特被眾多投資人尊稱為股神。

巴菲特常被稱為“奧瑪哈的神諭”(The Oracle of Omaha),並以長期的價值投資與簡樸生活聞名。他也是著名的慈善家,並承諾捐出99%的財富,主要交由比尔及梅琳达·盖茨基金会來運用。巴菲特此一大手筆的慈善捐贈,創下了美國有史以來的紀錄。

2022年5月,波克夏·海瑟威公司股東以接近9比1的比例投票支持巴菲特繼續擔任董事長和執行長。

家族背景

[编辑]- 曾祖父席德尼·巴菲特(Sydney Homan Buffett,1848年-1927年5月27日),於1869年从纽约搬到奥马哈,在當地經營一家杂货店。先祖母是Evelyn A. Ketcham(1850年9月11日-1886年8月11日)。先祖夫婦於1870年11月10日結婚,育1子。

- 他的祖父Ernest Platt Buffett(1877年2月3日-1946年9月22日)在奧馬哈經營一家雜貨店,祖母Henrietta Duval Buffett(1873年7月16日-1921年1月19日)。祖母1921年過世後,祖父1922年娶第二任妻子Belle Bailey Buffett(1883年-1924年),但繼祖母Belle於1924年病逝。

- 他的父親是霍华德·巴菲特(Howard Buffett,1903年8月13日-1964年4月30日),共和党员,曾在内布拉斯加大学所办的报纸担任编辑,婚後從事過證券經紀人的工作,曾任1942至1948以及1950至1952年间四届的美国国会众议员。曾将加薪部份的2,500美元,主動退还给美国财政部。巴菲特在8岁时,被父亲带到纽交所,由高盛董事接引。巴菲特非常敬爱他的父亲,以Pop称呼他,他的父亲則称他为火球。1964年死于癌症。

- 他的母親是萊拉·巴菲特(Leila Stahl Buffett,1904年3月18日-1996年8月30日),1924年與霍华德·巴菲特結婚,于1996年8月30日逝世,当天是巴菲特66岁生日。

- 他的姑姑爱丽丝,终身未嫁,多年来一直是高中老师,曾任教于奥玛哈的班森高中,巴菲特透过巴菲特基金会,每年颁发奖金给十五位老师,以纪念爱丽丝。

- 巴菲特另外还有两个姊妹,多丽丝(Doris)和伯蒂(Bertie)。

早年

[编辑]巴菲特出生於內布拉斯加州的奥马哈市区一家老旧的医院,他生在一个富裕的家庭,父親是兩任美國國會議員與成功的商人。巴菲特有兩個姐妹,桃莉絲(Doris)和柏蒂(Bertie)。祖父則在奧馬哈經營一家雜貨店,五岁时巴菲特就在祖父經營的雜貨店摆地摊兜售口香糖。稍大以後,他和朋友到球场撿拾打過的高尔夫球,然后转手倒賣回球場或客人。上中学时,除利用课余做报童外,他还与伙伴合伙将弹子球游戏机出租给理发店老闆们,爭取外快。

11歲的巴菲特,開始在父親的證券經紀商工作,同年也是他頭一次買進股票。他以每股38美元,買進Cities Services的優先股,但在股價達到40美元即予以賣出,不料隨後股價一路上揚,幾年後竟站上200美元,這讓他明瞭投資績優企業、並長期持有股權的重要性。在父親的推薦下,14歲的他以兩份送報工資所存下來的1200美元,買下40英畝的土地,並且把這些土地轉租給佃農。富裕的家庭與早期對投資的接觸對巴菲特有很大的幫助,他在大學畢業時已有近10000美元(2016年的100000美元)的積蓄。

1942年,他的父亲第一次当选为美国国会众议员,与家人搬到华盛顿特区后,沃伦完成了小学学业,在爱丽丝·迪尔初中就读,并于1947年从当时的伍德罗·威尔逊高中毕业,他的高年级年刊照片上写着:"喜欢数学;未来的股票经纪人。"在完成高中学业并在副业创业和投资方面获得成功后,巴菲特想跳过大学直接从商,但被他父亲否决了。

1947年,17歲的巴菲特進入賓夕法尼亞大學的沃顿商学院,後來轉到內布拉斯加大学林肯分校並在19歲取得商業管理學士學位。在校期間,他是阿爾法·西格瑪·斐兄弟會(Alpha Sigma Phi Fraternity)的成員。在閲讀班傑明·葛拉漢(Benjamin Graham)的名著《智慧型投資人》(The Intelligent Investor)後,也奠定華倫·巴菲特在投資方面的興趣與基礎。

1950年,在被哈佛商學院拒絕後,巴菲特得知班傑明·葛拉漢在哥倫比亞商學院任教,於是申請進入該校就讀,並在1951年取得經濟學碩士學位。一些將在未來嶄露頭角的價值投資者,如沃尔特·施洛斯(Walter Schloss)及欧文·卡恩(Irving Kahn),也是同期葛拉漢的學生。而另外一位對巴菲特投資哲學產生重大影響的人,是知名的投資家兼作家菲利普·费雪(Philip Fisher)。在證券分析這堂課中,葛拉漢給了巴菲特A+,這在葛拉漢的學生中是絕無僅有的。

商業生涯

[编辑]早期

[编辑]巴菲特在1951-1954年在Buffett-Falk & Co.公司擔任投資推銷員,1954-1956年在Graham-Newman Corp擔任證券分析師,1956-1969年在Buffett Partnership, Ltd公司擔任合夥人,以及1970年至今,波克夏海瑟威公司的董事長兼執行長。

1950年,20歲的巴菲特已有9800美元(2016年的96000美元)。1951年碩士毕业后,巴菲特想要進入葛拉漢創立的投資公司葛拉漢/紐曼公司(Graham-Newman)工作,起初被葛拉漢婉拒,於是他回到父親的證券公司上班,從事業務方面的工作。終於在1954年,他如願以償,進入了葛拉漢/紐曼公司,薪水是12000美元(2016年的105000美元)。葛拉漢是個嚴格的老闆與投資者,並絕對的遵行日後被稱為葛拉漢原則的價值投資法,即要求極寬的安全邊際(內在價值-市價)。巴菲特認為合理,但也有疑問此嚴格執行規則是否會漏失某些有其他價值的股票。1956年,葛拉漢退休並結束公司。此時巴菲特已有174000美元(2016年的1500000美元)。

1956年,巴菲特聯合有限公司(Buffett Associates, Ltd.)成立,這是巴菲特第一個投資合夥事業。巴菲特僅出資100美元,擔任一般合夥人(general partner),而他請他的其中一位合夥人,一位醫生,找十位醫生各出10000美元。最後十一位都同意,共出資105000美元(2016年的840000美元),加入成為有限合夥人(limited partner)。巴菲特後來又陸續創立了幾個合夥事業,最後一起合併成巴菲特合夥事業有限公司(Buffett Partnership, Ltd.)。除了睡眠外,巴菲特的時間幾乎都花在在經營事業上面。巴菲特徹底實踐葛拉漢的價值投資哲學,這些投資在1956到1969年間,每年平均以30%以上的巨大複利成長,而一般市場的常態只有7~11%。這時期的他在投資上主要是採取以下三種模式:

- 價值投資:買進符合安全程度(Margin of Safety),即股價低於內在價值的證券,同時在報酬/風險的特性上,符合既定標準。

- 套利交易:發生特定與大盤變動無關的事件,如購併、清算等,掌握其股價的可能變化。

- 控制權:買進的大量部位,聯合其他股東,或發動委託書大戰,企圖掌握公司經營權,或者影響公司。

此時資金尚不多的巴菲特遵行葛拉漢的價值投資,即嚴格強調「價格低於價值」的作法,並有許多套利交易,與後期的作法有很大不同。

富豪生涯

[编辑]1962年1月,巴菲特有限合夥事業市值達到$7,178,500元,其中$1,025,000元屬於巴菲特。

巴菲特有限合夥事業在1962年,開始購入波克夏·哈薩威公司的股權。波克夏是一家大型的紡織公司,由於產業日益沒落,使股票的市場交易價格,低於該公司的營運資本(working capital),華倫·巴菲特最後解散了合夥事業,全心投入波克夏的經營。由於紡織產業的一蹶不振,使現任波克夏副總裁的查理·芒格視此收購為一大敗筆。巴菲特也自認:「這是留名青史的愚蠢大錯。」並認為若當時將所有資金直接購入保險事業,現在的價值會是兩倍以上。然而,在巴菲特善加運用該公司多餘現金,用以收購私人企業、及買進公開上市公司股權下,波克夏成為全球最大的控股公司之一。華倫·巴菲特的策略核心是保險公司,主要著眼於其龐大的現金部位,即「浮存金(float)」,這是保險公司為支應未來理賠所需、必須提存的預備金。本質上,這並不是保險業者所擁有,但卻可加以運用,以獲取投資收益的資金。

受到好友暨事業夥伴芒格的影響,這時期巴菲特的投資風格,跳脫了原本恪守的葛拉漢原則(完全專注於價格低於價值),開始專注在一些具有持久性競爭優勢的優質企業上。雖然過去的作法早期得到很好的成效,但隨著資金越來越多,巴菲特發現這做法無法用於於巨大的資金與長久的經營。這時,芒格的建議幫助了他。巴菲特回憶:「查理給我的建議很簡單:忘記你過去用很好的價格買進普通的企業的作法,而該用普通的價格買進很好的企業。」由於過去的成功,剛開始巴菲特並不想採納這作法。但在芒格不斷的提醒與說服之下,這作法終於成為波克夏日後最重要的投資哲學。

巴菲特將這些優勢比喻成「護城河」(一定程度的垄断),使企業得以將競爭對手,隔絕在安全距離之外。相較於「原物料(commodity)」類型的公司,由於銷售的產品欠缺差異性,因此面臨強大的競爭壓力。具有寬廣護城河的企業中,可口可樂可說是最典型的範例。因為即使口味類似,消費者還是願意支付較高的價錢,來購買可口可樂,也不願嘗試其他較一般的飲料。投資在這類寬廣護城河的企業,成為波克夏·哈薩威最令人矚目的事蹟,特別是傾向買下整間企業,而非透過公開市場交易。有鑒於此,波克夏目前持有為數眾多、在不同產業中稱霸的事業群,其中有些是專注於個別的利基市場,否則就必然具備某種可在競爭對手中脫穎而出的特性。

億萬富翁

[编辑]1990年5月29日,波克夏股價達到$7175元,巴菲特身價達到十億美元。

在2008年富比士全球富豪排名第一成為世界首富。

在2017年3月7日,胡润研究院发布《2017胡润全球富豪榜》 (页面存档备份,存于互联网档案馆)(Hurun Global Rich List 2017)。上榜富豪的财富计算截止日期为2017年1月15日,沃伦 巴菲特资产仅低于微软总裁比尔·盖茨成为世界第二首富。

在2019年富比士全球富豪排名第三,資產達到825億美元[6]。

在2019美國400富豪榜以808億美元的資產排名第3名[7]。

在2020年4月《富比士》公佈的全球富豪榜,巴菲特以淨資產675億美元,排名第4名[8]。

在2020年9月《富比士》公佈的美國前400大富豪排名榜排名第4名,資產達735億美元[9]。

慈善事業

[编辑]受到第一任配偶蘇珊·湯普森的積極影響,2006年6月,華倫·巴菲特宣布將一千萬股左右的波克夏·哈薩威公司B股,捐贈給比爾與美琳達·蓋茨基金會的計劃(以2007年10月18日的股價來計算,價值大約為433.5億美元),這是美國有史以來最大的慈善捐款。自2006年開始,該基金會將在未來的每年七月,收到全部款項的5%。儘管華倫·巴菲特尚未決定是否將積極參與運作,但確定將加入蓋茲基金會的董事會。

同時,華倫·巴菲特也宣布,將其餘價值約67億美元的波克夏股票,分別捐贈給蘇珊·湯普森·巴菲特基金會(Susan Thompson Buffett Foundation)、以及他三名子女所成立基金會的計劃。這與華倫·巴菲特先前宣布,會將大多數財富移轉到巴菲特基金會的想法,有了重大的改變。這是因為華倫·巴菲特的前妻在2004年過世時,已將絕大多數的遺產,價值約26億美元,移轉到巴菲特基金會。

華倫·巴菲特的子女將繼承他財產的部分,比例不太高。這與華倫·巴菲特過去一再表示,不願意讓大量財富代代相傳的想法,是相當一致的。華倫·巴菲特曾表示:「我想給子女的,是足以讓他們能夠一展抱負,而不是多到讓他們一事無成。[10]」,這段話後來被《CSI犯罪現場》影集所引用。

下面兩段文字,分別摘自巴菲特於1995年及1988年的談話。突顯了他對財富的想法,以及想要改變財產分配計劃的動機。

| “ | 「我認為在個人財富的累積上,社會才是真正的幕後功臣。如果我身在孟加拉、或秘魯這類國家,所有的才智都將是毫無用武之地……在市場經濟的系統下,正好能讓我充分發揮專長,而且所獲得的財富更是不成比例。如同拳王泰森(Mike Tyson)一樣,只要能在10秒內擊倒一個人,便可賺取1000萬美元,而且全世界都願意付錢給他。同樣地,打擊率高達三成六的棒球選手,全世界也很願意付錢。但若換成是一個出類拔萃的教師、一個不可多得的護士,可能就沒人願意付錢了。現在,我想做的是改變這樣的社會價值系統,讓它有重新調整的可能。當然,我們不見得辦得到,但當這個社會,可以讓一個具有特殊才藝的人,獲得無比的消費能力。也許你有一副好歌喉,不管是上電視或其他的場所,每個人都不惜花大錢請你演出。我想,你能夠獲得的好處都是取之於社會,而你也必須回報的。」 | ” |

| “ | 「我對自己所擁有的錢,沒有任何的罪惡感,因為這些錢,代表了無數未來將由社會來兌現的支票。我不過是擁有許多支票,可以轉化成消費。如果願意,我可以雇用一萬個人,每天只要幫我作畫就好,如此一來,國民生產總值(GNP)便可提昇。但這些事是毫無作用的,只會讓那些原本可以進行愛滋病研究、教學、或相關的醫護人員減少許多而已。不過,我不會做這種事,因為我很少去兌現支票,物質生活原本就不是我所追求的。因此,在我和妻子離開人世時,我會將這些支票全部捐獻出來,作為慈善之用。」 | ” |

自2000年開始,巴菲特透過網路拍賣的方式,為格來得基金會(Glide Foundation)募款。底價2.5萬美元起拍,以獲得與巴菲特共進晚餐的機會。目前(2022年6月19日)為止,最高成交價為匿名競標者的1900萬美元[11]。2011年,基金经理韦施勒(Ted Weschler)匿名出价263万美元,获得了与巴菲特共进午餐的机会。2011年9月,81岁的“奥马哈先知”最终聘用了韦施勒出任伯克希尔的投资经理。

2006年9月,巴菲特將他的福特林肯座車拍賣,以資助格羅斯公司(Girls, Inc.)的慈善活動,該車在拍賣網站eBay上面,以73,200美元賣出。

根據2019年《福布斯》的統計,他終身捐贈388億美元,佔其淨資產的32%[12]。

管理風格

[编辑]華倫·巴菲特認為自己最大的價值,是來自於資本管理的能力。他主要的責任,是提供資本給經濟狀況良好的企業,並保留原有的管理階層,繼續帶領公司成長。

每當巴菲特對某一企業表示有收購的興趣時,他會對企業主清楚地表示:

- 他不會干涉公司的運作或治理;

- 他將決定最高主管的雇用與薪酬規定;

- 任何分配給該企業的資金都有標價(一最低報酬率);此一程序在鼓勵企業主,將營運產生,但再投入的回報率不高於前述標價的多餘資金,歸還給波克夏總部,而非滯留於該事業低回報的項目上。這些現金便可釋放出來,以投資在較高報酬率的機會上。

華倫·巴菲特所採用的「放手(hands-off)」模式,不但極具吸引力,而且讓管理者有自由發揮的空間,使他們能表現得就像企業主一樣,制定出最後的決策。由於賣方在所有權售出後,仍可在企業的經營上,獲得想要擁有的獨立空間。因此巴菲特的收購策略,往往有令人滿意的價格出現。

除了現金流的管理能力外,華倫·巴菲特在資產負債表的管理上也可圈可點。自從接掌波克夏之後,巴菲特在制定決策上,特別注重其對資產負債表的影響,成功讓波克夏的債信評等,始終維持在信用評等機構穆迪(Moody's)所評價的最高等級AAA,因此能享有最低的舉債成本。根據2005年的資料,全球只有八家公司的債信評等,能維持在此一水準。華倫·巴菲特對波克夏的狀況相當滿意,相信它是少數能在經濟及自然災害中屹立不搖的企業。華倫·巴菲特近年來也不斷重申,波克夏旗下的巨災保險事業,是他認為唯一在金融風暴中,仍可不受影響、繼續營運下去的業者,但是他亦不會在保險事業上等候太久,反而他會將波克夏旗下資金,投資在他所看上的公司,增加獲利回饋。

投資公司

[编辑]由此列表可以清楚看出巴菲特的投資策略,其特點之一為著眼於傳統產業而很少接觸高科技類股(IBM除外)。

完全控股公司

[编辑]這些是股權幾近100%由波克夏海瑟威持有的公司。

- GEICO - 政府雇员保险公司,美國最大汽車保險業公司之一。

- GeneralRe - 通用再保险公司,美國最大保险公司之一。

- Shaw Industries - 美國的地毯公司。

- Nebraska Furniture Mart - 内布拉斯加家具商城,總部位於巴菲特故鄉奧瑪哈,歷史悠久的家具公司。

- Borsheim's Jewelry - 博希姆公司,歷史悠久的珠寶公司。

- Burlington Northern Santa Fe - 伯灵顿北圣塔菲公司,美國最大的鐵路公司之一。

- Precision Castparts Corp - 公司創立於1949年,總部位於美國俄勒岡州波特蘭,是一家精密金屬零件製造公司,其產品應用在航天工業及一般工業產上,是波音、勞斯萊斯、空客公司、龐巴迪、賽斯納、古德里奇等的指定零配件製造商。

大額控股公司

[编辑]以下這些是有極大額股權由波克夏·哈薩威公司持有或通過子公司間接持有的公司:

- 可口可樂公司 - 波克夏·哈薩威公司持有10%股權,4億股,為最大股東。

- 美國運通 - 波克夏·哈薩威公司持有6%股權,1.51億股,為最大股東。

- 富國銀行 - 波克夏·哈薩威公司持有10%股權,5億股為最大股東。

- 美国合众银行 - 波克夏·哈薩威公司持有4.97%股權,為最大股東。

- 華盛頓郵報公司 - 波克夏·哈薩威公司持有18.1%股權3250萬股,為最大股東。

- 強生公司

- 高盛 - 2.8%股權,為第六大股東。

- 穆迪 - 波克夏·哈薩威公司持有16.1%股權3,807萬股。

- 浦項鋼鐵 - 據波克夏·哈薩威公司2010年年報,該公司持有4.6%股權。

- 比亞迪 - 波克夏·哈薩威旗下的中美能源公司持有10%股權,2.25亿股。

- IBM- 2011年,持有8.5%股權,0.8214億股,最大股東。

- 卡夫亨氏 - 2015年,持有26.8%股權,3.3億股。

- 蘋果公司 - 2017年,持有1.33億股。

- Home Capital Group - 38%,最大股東。

著作

[编辑]首本經授權的自傳《雪球》于2008年9月29日發售[13]。

榮譽

[编辑]2007年,巴菲特獲選為《时代》雜誌世界百大最具影響力人士之一。

家庭

[编辑]- 父親:霍华德·巴菲特(1903年8月13日-1964年4月13日):共和党员,婚後從事過證券經紀人,曾任1942至1948以及1950至1952年间,兩任的美国国会众议员。

- 母親:萊拉·巴菲特 Leila Stahl Buffett(1904年3月18日-1996年8月30日)[14]:1924年與霍华德·巴菲特結婚,于1996年8月30日逝世,当天是巴菲特66岁生日。

- 第一任配偶:蘇珊·湯普森(1932年6月15日–2004年7月29日,已殁)

- 長女:Susan Alice Buffett(1953年7月30日-)

- 长子:Howard Graham Buffett(1954年12月16日-)

- 次子:Peter Andrew Buffett(1958年5月4日-);次子前妻Mary Alice Buffett(1952年6月19日-),1977年與前夫育有雙胞胎女兒Erica and Nicole;1981年與巴菲特次子Peter Andrew Buffett再婚;1993年離婚;次子第二任妻子Jennifer A Buffett (1966年5月10日-),1996年6月结婚;

- 第二任配偶:Astrid Menks(1946年1月31日–):2006年結婚;

註釋

[编辑]- ^ Warren E Buffett, CEO Compensation. Forbes. March 30, 2006 [February 23, 2009]. (原始内容存档于2019-04-13).

- ^ Warren Buffett. Forbes. 《富比士》. [2019-05-03]. (原始内容存档于2020-08-15) (英语).

- ^ Hagstrom 2005,第14 Warren Buffett is now the richest man in the world with $65 billion. GE Raises $15 billion; Buffett Gets Preferred Stake (Update3)頁

- ^ Heath, Jason. What Warren Buffett’s cancer diagnosis can teach investors. Financial Post. 24 April 2012 [2015-03-04]. (原始内容存档于2013-07-09).

- ^ Cabot Heritage Corporation. Who is Warren Buffett? - NASDAQ.com. NASDAQ.com. 15 January 2013 [2015-03-04]. (原始内容存档于2015-05-19).

- ^ #3 Warren Buffett. Forbes. [2019-03-18]. (原始内容存档于2017-11-12) (英语).

- ^ The Forbes 400: The Definitive Ranking Of The Wealthiest Americans. Forbes. [2019-10-08]. (原始内容存档于2018-09-19) (英语).

- ^ The Richest in 2020. Forbes. [2020-04-09]. (原始内容存档于2019-05-20) (英语).

- ^ 2020福布斯美國富豪榜. 富比士中文網. [2020-09-11]. (原始内容存档于2020-09-15).

- ^ 【原文】英語:I want to give my kids enough so that they could feel that they could do anything, but not so much that they could do nothing.

- ^ How Would You Spend $4.57m? Tron’s Justin Sun will Lunch with Warren Buffet. Bitcoin.News. [2022-06-19]. (原始内容存档于2024-05-27).

- ^ #3 Warren Buffett. Forbes. [2019-10-08]. (原始内容存档于2021-04-11) (英语).

- ^ 巴菲特傳闡釋雪球哲學 (页面存档备份,存于互联网档案馆)2008年8月13日

- ^ [Leila Stahl Buffett https://www.findagrave.com/memorial/66403439/leila-buffett (页面存档备份,存于互联网档案馆)]

外部連結

[编辑]- 華倫巴菲特: 事業原則 – 持有者手冊. [2016-06-06]. (原始内容存档于2016-07-01) (英语).(繁體中文)

- 華倫˙巴菲特的家書: 對抗風險、永恆傳世的價值觀. [2016-06-06]. (原始内容存档于2016-06-30) (英语).(繁體中文)

- 巴菲特歷年股東信總彙整 (Warren Buffett’s Letter to Berkshire Shareholders ). [2016-06-06]. (原始内容存档于2016-07-01) (英语).(繁體中文)

- 巴菲特經營事業的最高準則–「報章測試」. [2016-06-06]. (原始内容存档于2016-07-01) (英语).(繁體中文)

- The Buffett. (原始内容存档于2013-04-09) (英语).(繁體中文)

- 事業家之路-巴菲特最新年度股東信帶來的啟示. [2011-06-30]. (原始内容存档于2020-06-02) (英语).(繁體中文)

- 「作為企業的領導者,就要面對全新的責任:制定資本管理上的決策。」─波克夏董事長華倫·巴菲特. [2011-06-30]. (原始内容存档于2020-12-06) (英语).(繁體中文)

- 華倫·巴菲特《低谷啟示錄》. [2016-03-29]. (原始内容存档于2016-04-10) (英语).(繁體中文)

- 壯年巴菲特——《投資大家巴菲特》導言(收錄了巴菲特早年給合夥人的信,1959-1969年). (原始内容存档于2008-07-23) (英语).(繁體中文)

- 沃倫·巴菲特的Blog. [2008-06-26]. (原始内容存档于2020-08-08) (英语).

- 財報狗 - 沃倫·巴菲特選股. [2012-03-21]. (原始内容存档于2013-02-08) (英语).(繁體中文)

- 選股便利店 - 沃倫·巴菲特智慧選股. [2021-07-11]. (原始内容存档于2021-07-11) (英语).(繁體中文)

- 解密沃伦-巴菲特成功之道逆市而动成世界首富 (页面存档备份,存于互联网档案馆)中国经济网2014-05-30

- Warren Buffett的X(前Twitter)账号

| 紀錄 | ||

|---|---|---|

| 上一紀錄: 英瓦尔·坎普拉德 |

世界首富 ?年-1995年 |

下一紀錄: 比尔·盖茨 |

| 上一紀錄: 比尔·盖茨 |

世界首富 2008年-2009年 |

下一紀錄: 比尔·盖茨 |