拉姆齐-卡斯-库普曼斯模型

拉姆齐-卡斯-库普曼斯模型,简称拉姆齐增长模型是新古典经济学的一个经济增长模型。

模型主要基于弗兰克·普伦普顿·拉姆齐的研究[1],并由大卫·卡斯(David Cass)和佳林·库普曼斯作出了重大扩展[2][3]。拉姆齐-卡斯-库普曼斯模型与索洛模型的区别在于,它从微观基础角度清晰地解释了在时间上某点对于消费的选择,所以可以将储蓄内生化。因此,与索洛模型不同,储蓄率在向稳态转变的过程中并不是保持不变的。该模型还指出了另外一点,结果总是帕累托最优或者说是帕累托有效的。这一结果不仅仅因为储蓄率被内生化了,还因为人在计划水平线上无限的本能。它并不是因为有内生储蓄率而超越于其他模型(如保罗·萨缪尔森和彼得·戴蒙德的世代交叠模型),还因为有着更复杂的跨期动态研究。

最初拉姆齐设计出这一模型,是为了解决中央计划者如何在连续世代层面上最优化消费水平的问题。不久后这一模型作为分权式动态经济的描述,也被后继学者接纳。

主要等式

[编辑]拉姆齐-卡斯-库普曼斯模型主要有两个等式。

第一个是资本积累的动态法则:

k是单位资本、是时间方单位资本的变化量、c是单位消费、 f(k)是单位产出、是资本的折旧率。这一等式简单地表达了投资或者说单位资本的增量,是没有被消费的那一部分产出,减去资本的折旧率。投资,也就因此等于储蓄。

I是投资水平,Y是收入水平,s是储蓄率或者说是用于储蓄的那部分占总收入的比例。

第二个等式考虑了家庭的储蓄行为,并不像第一式那样直观。如果家庭想要最大化跨期消费,在时间线上的每一点都需要将今天消费的与未来消费的边际效用进行比较。类似的,也要考虑未来消费的边际收益和边际成本。因为这是一个跨期问题,所以需要涉及速率相等而不是水平的问题。为什么家庭偏好于现在而非在未来消费,主要有两个原因。第一,他们会将未来的消费进行贴现。第二,因为效用函数为凹函数,家庭更偏好于一个光滑的消费曲线。一个递增或者递减的消费曲线,会降低在未来进行消费的效用。因此,下列等式表达了各种速率的最优关系:

储蓄回报率 = 消费贴现率 − 边际效用的变化率 × 消费的增长率

数学语言表示如下:

一组与此模型稳态所需要的效用函数叫做恒定相对风险厌恶(CRRA)效用函数:

因此,我们可得:

求解上述消费增长动态方程,可得:

这就是模型的第二个重要动态方程,“欧拉方程”。

新古典生产函数是规模报酬不变的,所以利率r等于每个工人每份资本的边际产出。以柯布-道格拉斯生产函数为例:

代表毛利率:

因此净利率r

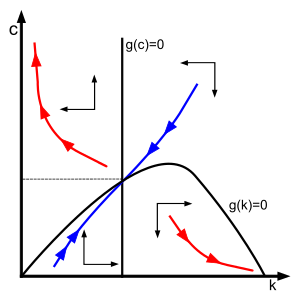

令以及等于零,我们即可以获得这一模型的稳态。

参见

[编辑]参考资料

[编辑]- ^ Ramsey, Frank P. A Mathematical Theory of Saving. Economic Journal. 1928, 38 (152): 543–559. JSTOR 2224098.

- ^ Cass, David. Optimum Growth in an Aggregative Model of Capital Accumulation. Review of Economic Studies. 1965, 32 (3): 233–240. JSTOR 2295827.

- ^ Koopmans, T. C. On the Concept of Optimal Economic Growth. The Economic Approach to Development Planning. Chicago: Rand McNally. 1965.

扩展阅读

[编辑]- Barro, Robert J.; Sala-i-Martin, Xavier. Growth Models with Consumer Optimization. Economic Growth Second. New York: McGraw-Hill. 2004: 85–142. ISBN 0-262-02553-1.

- Blanchard, Olivier Jean; Fischer, Stanley. Consumption and Investment: Basic Infinite Horizon Models. Lectures on Macroeconomics. Cambridge: MIT Press. 1989: 37–89. ISBN 0-262-02283-4.

- Dasgupta, Partha S.; Heal, Geoffrey M. Economic Theory and Exhaustible Resources. Cambridge, UK: Cambridge University Press. 1979. ISBN 0-7202-0312-0.

- Romer, David. Infinite-Horizon and Overlapping-Generations Models. Advanced Macroeconomics Fourth. New York: McGraw-Hill. 2011: 49–77. ISBN 978-0-07-351137-5.

| ||||||||||||||||||||||||||||||||||||||||||||